券商自营业务收入去年大降:21家收入下滑,4家由盈转亏

自营业务成2022年券商业绩拖累。

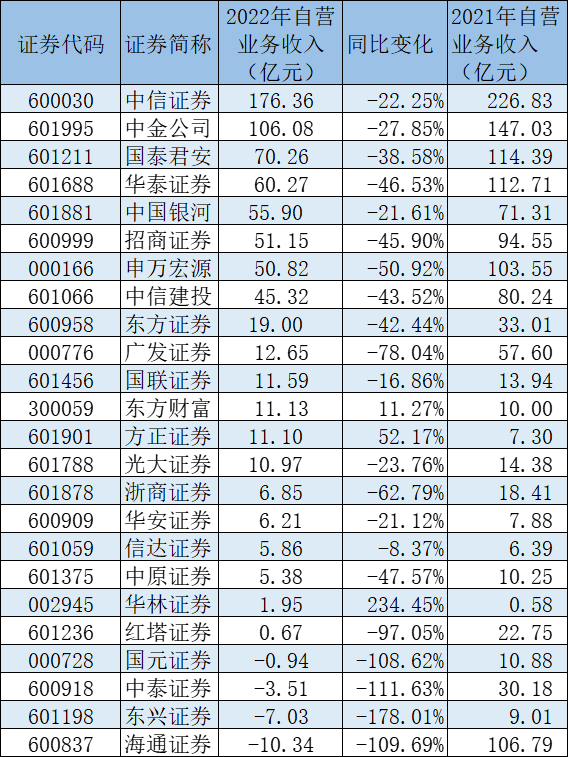

截至4月2日,已有24家上市券商披露了2022年年报。按照“自营业务收入=投资收益+公允价值变动-对联营/合营企业投资收益”口径计算,2022年仅有3家券商实现自营业务收入同比正增长,自营业务收入在百亿以上的券商也由2021年的6家减少至2022年的2家。

对于2022年券商自营业务收入普遍下降,开源证券指出,2022年股债双杀对券商大自营业务带来明显冲击,是业绩拖累首要因素。

21家券商自营业务收入下滑

2022年,仅有中信证券、中金公司(601995)两家券商的自营业务收入在百亿元以上,分别为176.36亿元、106.08亿元,但同比分别下滑22.25%、27.85%。

紧随其后,国泰君安、华泰证券(601688)、中国银河(601881)、招商证券(600999)、申万宏源(000166)的2022年自营业务收入均在50亿元之上,分别为70.26亿元、60.27亿元、55.9亿元、51.15亿元、50.82亿元。

但在2022年,四家券商的自营业务收入同比由盈转亏:国元证券、中泰证券(600918)、东兴证券(601198)、海通证券(600837)分别实现自营业务亏损0.94亿元、3.51亿元、7.03亿元、10.34亿元。值得注意的是,海通证券的自营业务收入由2021年的破百亿下滑至了2022年的负值。

从同比变化来看,2022年,仅有华林证券、方正证券(601901)、东方财富(300059)逆势增长,自营业务收入同比分别增加234.45%、52.17%、11.27%。

在21家自营业务收入下滑的券商中,除4家券商由盈转亏外,还有4家自营业务收入同比减少逾50%:申万宏源、浙商证券、广发证券(000776)、红塔证券(601236)2022年的自营业务收入分别同比下滑50.92%、62.79%、78.04%、97.05%。

山西证券指出,从增长234.45%到下滑178.01%,券商自营业务表现出巨大的差异。

东吴证券总结称,市场拖累投资收益,24家上市券商的平均自营收入同比下滑47%,自营收益率在-2.53%至2.18%之间。

自营业务修复有望驱动券商2023年一季度业绩高增

自营业务包括权益类投资业务、固定收益类投资业务、场外衍生品业务等,是券商重资本业务的重要组成部分。

从券商2022年自营业务下滑的原因看,主要是资本市场震荡调整导致投资收益减少。具体来看,投资收益下降主要为交易性金融资产处置投资收益减少,公允价值变动收益减少主要为交易性金融资产公允价值波动。

从“黑马”逆势增长的经验来看,华林证券在2021年较小的自营业务规模基础上实现了增长,东方财富交易性金融资产则因投资债券、基金等而增加。

此外,华林证券表示,该公司自营业务侧重固定收益类业务,注重策略交易与分散投资,夯实基本盘;权益类业务控制股票投资规模,把握投资机会,有效防御市场风险,投资收益率大幅超越市场各主要指数。方正证券则表示,该公司投资与交易业务秉承多产品多策略的交易策略,坚持“风险中性,绝对收益”导向,稳步提高非占资业务比重。

不仅上市券商,2022年券商自营业务普遍下滑。据中国证券业协会统计,2022年140家券商合计实现证券投资收益608.39亿元,同比下降55.94%。

但展望2023年,浙商证券预计,自营业务修复有望驱动券商一季报业绩高增。2023年第一季度上市券商净利润总和将同比增长约50%,其中,自营业务是胜负手。

华西证券测算指出,上市券商在2023年一季度约能实现自营业务收入567亿元,同比扭亏。

山西证券则认为,随着证券公司在自营投资业务上的战略布局、资本实力、业务方向的不同,预计未来业绩分化仍将继续。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。